Indice

-

Preferenze ESG e profili ESG

-

Soluzioni di investimento ESG

-

Glossario

1. Basi giuridiche

L’Associazione Svizzera dei Banchieri (ASB) ha pubblicato le «Direttive per i fornitori di servizi finanziari in materia di inclusione delle preferenze e dei rischi ESG nelle attività di consulenza in investimenti e di gestione patrimoniale» (di seguito denominate “Direttive”). Le Direttive stabiliscono uno standard minimo e fanno riferimento alla Legge sui servizi finanziari (LSerFi) (cfr. anche

gkb.ch/fidleg). Pur essendo entrate in vigore il 1° gennaio 2023, la loro applicazione è soggetta ad alcuni termini transitori. Gli istituti finanziari sono tenuti a osservare le Direttive che sono pubblicate alla pagina

gkb.ch/sbvg-richtlinien-esg-2022.

La raccolta delle informazioni e l’applicazione delle preferenze ESG nel contesto della consulenza in investimenti e della gestione patrimoniale avvengono secondo le disposizioni delle Direttive per tutta la clientela della BCG (inclusi i clienti con domicilio nello SEE).

Di seguito trovate alcune informazioni importanti sull’applicazione delle Direttive in parola presso la BCG.

2. Definizione di ESG

ESG è l’acronimo inglese di

Environmental,

Social e

Governance, in italiano

ambiente, aspetti sociali e conduzione aziendale. La «E» si riferisce alle misure di protezione dell’ambiente e del clima, come una riduzione del consumo di risorse e delle emissioni di CO2. Nella «S» rientrano le misure con un impatto sociale, come le modalità di interazione con il personale, i fornitori, la clientela e l’opinione pubblica. La «G» si riferisce invece agli aspetti che contraddistinguono una buona gestione aziendale.

Elenco esemplificativo di tematiche rilevanti per gli ESG (non esaustivo)

Ambiente(Environmental)

- Mitigazione degli effetti dell’attività aziendale sul cambiamento climatico

- Investimenti in fonti energetiche rinnovabili

- Impiego efficiente di energia e materie prime

- Processi produttivi sostenibili

- Emissioni ridotte nell’atmosfera e nelle acque

Aspetti sociali(Social)

- Rispetto dei diritti fondamentali dei lavoratori

- Standard per la sicurezza sul lavoro e la protezione della salute

- Condizioni eque sul lavoro, remunerazione adeguata e opportunità di formazione e perfezionamento

- Imposizione degli standard ESG ai fornitori

- Relazioni eque con la clientela

Conduzione aziendale(Governance)

- Struttura e indipendenza degli organi societari

- Misure di contrasto della corruzione

- Integrazione della gestione ESG a livello della direzione e dell’organo di controllo

- Remunerazione del management determinata dal raggiungimento degli obiettivi ESG

- Gestione delle segnalazioni (whistleblowing)

L’ESG offre un quadro di riferimento generale che aiuta un’azienda e gli investitori a riconoscere ed evitare determinati rischi associati a questioni di natura ambientale, sociale o di governance, come pure a sfruttare le opportunità che ne conseguono.

3. Rischi ESG

a. Informazioni di carattere generale

I

«rischi ESG» sono eventi o condizioni a livello ambientale, sociale e di conduzione aziendale che

possono produrre, nel momento contingente o in futuro, ripercussioni negative sulla redditività, sui costi, sulla reputazione e quindi sul valore di un’azienda così come sul corso degli strumenti finanziari. I rischi possono riguardare tanto singole imprese quanto interi settori o regioni.

Esempi di rischi nei tre ambiti tematici ESG:

I

rischi ambientali a cui è esposta un’azienda dipendono da alterazioni dell’ambiente o da un cambiamento nella sensibilità ambientale della società. Vi rientrano alcuni fattori causati dal cambiamento climatico e altre forme di distruzione dell’ambiente come la deforestazione o l’inquinamento delle acque..

Soprattutto i rischi dovuti al cambiamento climatico hanno un’importanza finanziaria elevata per le imprese. Si pensi in primo luogo ai rischi fisici dovuti al cambiamento del clima, ma anche i rischi legati alla transizione che devono gestire nel corso del processo di decarbonizzazione dell’economia.

| Rischi fisici | Rischi di transizione |

|---|

| Nel novero dei «rischi fisici» rientrano ad esempio i danni e i costi dei fenomeni atmosferici estremi legati al clima, come uragani, inondazioni od ondate di calore, tali da mettere a rischio o danneggiare le attività economiche di un’azienda o i suoi valori. | I «rischi di transizione» includono i fattori aleatori a livello normativo, i cambiamenti nelle abitudini di consumo o i rischi di responsabilità o di incorrere in un’azione legale. Un esempio di rischio di transizione è l’ipotetica introduzione di una tassa sul CO2 che potrebbe avere ripercussioni negative sulla redditività di un’azienda e ridurre quindi il suo valore. |

I rischi sociali derivano anche da fattori quali la violazione dei diritti umani e della legislazione sul lavoro, misure insufficienti di protezione della salute o di sicurezza sul lavoro, l’insufficiente sicurezza dei prodotti, una gestione carente delle questioni sociali, irregolarità nei rapporti con i dipendenti o un’elevata fluttuazione del personale. Tutti questi aspetti possono ripercuotersi negativamente sull’andamento del fatturato e dei costi di un’azienda, a causa del loro impatto diretto sul suo valore.

I rischi di governance sorgono ad esempio a seguito di disparità di trattamento degli azionisti, gestione carente dei rischi, mancanza di meccanismi di controllo, inadeguatezze nei sistemi di retribuzione o violazioni delle disposizioni vigenti (ad es. casi di corruzione). La conduzione aziendale (governance) determina in larga misura il successo o l’insuccesso delle aziende. Le aziende governate bene si espongono meno ai rischi, quindi sono più solide e ottengono risultati migliori nel lungo periodo.

I rischi ESG possono ripercuotersi in modo diverso sulle singole classi d’investimento, aree geografiche e settori economici, nonché sulle singole aziende. Eventi come il cambiamento climatico e la distruzione dell’ambiente, così come la necessità di andare verso un’economia sostenibile, possono pertanto causare cambiamenti nell’economia reale che per gli investitori si traducono in nuovi fattori di rischio. Nel contesto della distribuzione dei rischi, un investitore dovrebbe quindi considerare sempre i rischi ESG.

Nell’opuscolo sui rischi dell’ASB potete trovare maggiori informazioni sui rischi ESG:

gkb.ch/risiken-im-handel-mit-finanzinstrumenten

b. Valutazione dei rischi ESG

Per la valutazione dei rischi ESG, la BCG si affida al fornitore di dati

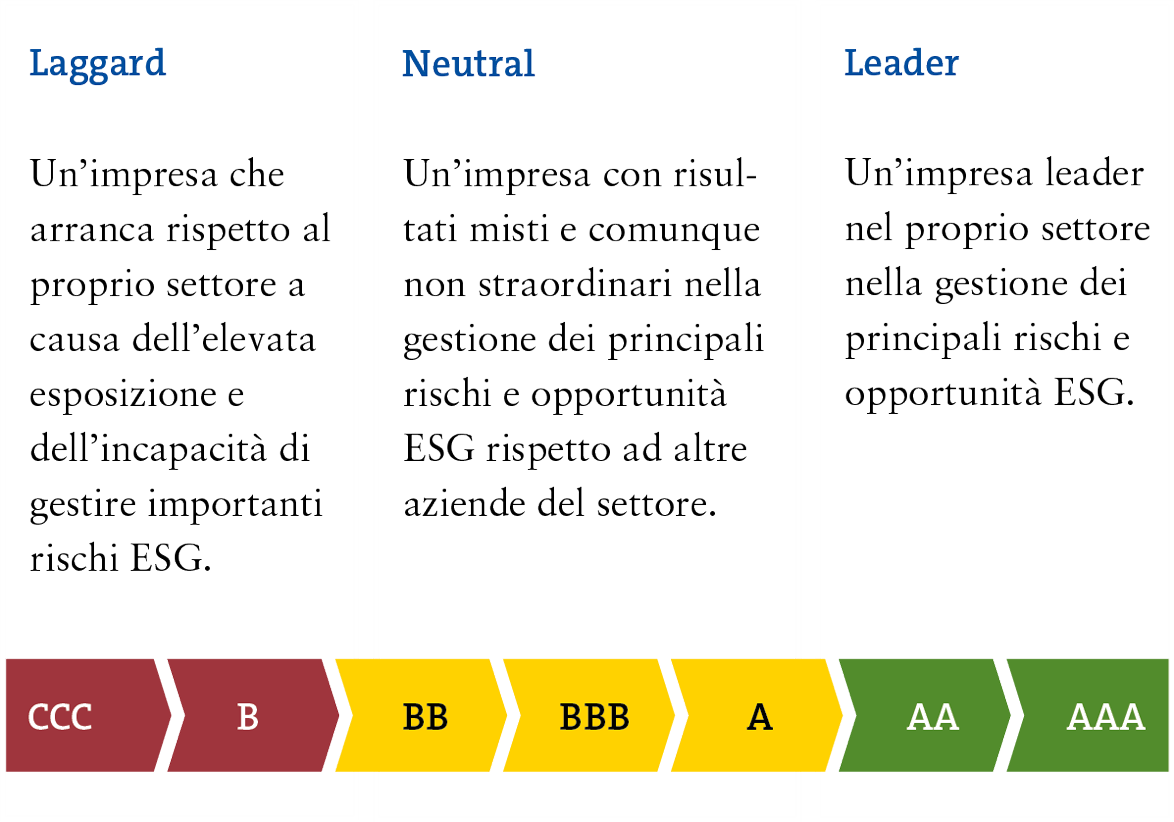

MSCI ESG Research LLC(MSCI). MSCI mette a disposizione un’ampia offerta di rating ESG di aziende, Stati e fondi con un focus chiaro sugli aspetti ESG più rilevanti dal punto di vista finanziario, ossia quelli più suscettibili di avere un influsso sul valore di un’azienda o sul corso degli strumenti finanziari. Le valutazioni sono espresse secondo una scala alfabetica da AAA a CCC, dove AAA è il punteggio migliore.

Per le imprese: rating ESG di MSCI

I rating ESG di MSCI mirano a misurare il modo in cui un’azienda affronta i rischi e le opportunità ESG finanziariamente più importanti. Applicando un metodo basato su regole, MSCI identifica le società migliori («leader») e i ritardatari («laggard») di un dato settore in base alla loro esposizione ai rischi e alle opportunità ESG e alla loro gestione dei medesimi, ponendole poi a confronto con altre imprese del medesimo settore. A seconda del settore sono considerati finanziariamente essenziali degli aspetti diversi (ESG Industry Materiality Map). In relazione al tema

ambiente è fondamentale che un’azienda disponga di un sistema di gestione ambientale, misuri la propria impronta ecologica e la renda pubblica. Nell’ambito

sociale la massima attenzione è dedicata alle condizioni di lavoro, alla diversità, alla gestione della salute del personale e a una gestione efficace degli stakeholder. Nella dimensione della governance si verificano e valutano i principi della

governance aziendale. Rientrano in questo ambito la pubblicazione di rapporti sulla sostenibilità, le questioni relative all’organizzazione e all’indipendenza del Consiglio di amministrazione o alla sua remunerazione, i diritti degli azionisti e i principi di rendicontazione. I rating MSCI ESG sono in sostanza una valutazione o classificazione degli emittenti in rapporto agli altri soggetti del medesimo settore. Per questo motivo, il rating MSCI ESG di un emittente non può essere confrontato con il rating di un altro emittente che appartiene a un settore diverso.

Per i Paesi: MSCI ESG Government Rating

I government rating ESG di MSCI valutano l’esposizione di un Paese ai fattori di rischio ESG e il modo in cui li affronta; il rating esprime anche un giudizio sulle possibili conseguenze che si possono avere sulla sostenibilità a lungo termine del sistema economico di tale Paese. I rating si propongono in sostanza di integrare l’analisi tradizionale del debito sovrano con un’analisi della sostenibilità a lungo termine quale ulteriore criterio di valutazione del merito creditizio di un Paese. Per l’aspetto ambientale viene valutato in quale misura la competitività a lungo termine di un Paese sia determinata dalla sua capacità di salvaguardare, sfruttare e sostituire le proprie risorse naturali, oltre che dalla sua capacità di superare eventi ambientali ed effetti esterni avversi. La dimensione

sociale verifica in quale misura la competitività a lungo termine di un Paese dipenda dalla sua capacità di mantenere una popolazione attiva sana, produttiva e stabile, di sviluppare il capitale di conoscenza e di creare un contesto economico favorevole. Nella dimensione

governance si valuta in quale misura la competitività a lungo termine di un Paese dipenda dalla capacità delle sue istituzioni di garantire la stabilità e il funzionamento del sistema finanziario, giudiziario e politico nazionale, come pure dalla capacità di gestire i rischi ambientali e sociali.

Per i fondi: MSCI ESG Fund Rating

I fund rating ESG di MSCI sono una misura della potenziale resilienza delle posizioni aggregate di un fondo rispetto a rischi e opportunità a lungo termine derivanti dai fattori ESG. MSCI rilascia un rating ufficiale ESG per i fondi che hanno almeno il 65% (o il 50% nel caso di fondi obbligazionari e del mercato monetario) del patrimonio investito in attivi che possono essere valutati da MSCI ESG.

4. Preferenze ESG e profili ESG

a. Classificazione dei clienti

Le Direttive riprendono la classificazione dei clienti secondo LSerFi. La BCG classifica la clientela a cui fornisce i propri servizi finanziari in uno dei seguenti segmenti:

- Clienti privati

- Clienti professionali

- Clienti istituzionali

Le Direttive non trovano applicazione per i clienti istituzionali secondo la definizione LSerFi.

b. Rilevazione delle preferenze ESG

Nell’ambito della consulenza in investimenti e della gestione patrimoniale riservate alla clientela privata e professionale, la BCG si informa in merito alle preferenze ESG dei clienti tramite un questionario, sulla base del quale redige un profilo ESG specifico per il cliente.

Le preferenze ESG devono essere considerate in subordine agli obiettivi d’investimento dei clienti. Per questo si tiene conto di tali preferenze soltanto dopo che sono stati rilevati gli obiettivi d’investimento.

c. Profili ESG

La BCG ha definito i seguenti profili ESG:

I singoli profili ESG si distinguono come descritto di seguito:

| Profilo ESG | Descrizione |

|---|

|

Neutrale | I clienti hanno un approccio

neutrale nei confronti degli aspetti

ESG della propria attività d’investimento. La BCG non è quindi tenuta a considerare gli aspetti ESG nelle soluzioni d’investimento offerte, né tanto meno a menzionare espressamente i rischi ESG in occasione delle consulenze di investimento.

Il profilo ESG «neutrale» è indicato per i clienti che non hanno alcun interesse particolare a ricevere informazioni sugli ESG. |

|

ESG | I clienti considerano

importanti gli aspetti ESG delle proprie attività d’investimento. Nel tenere conto degli aspetti

ESG, la BCG ottimizza principalmente il rapporto rischio/rendimento. A livello del portafoglio, la BCG si impegna a garantire un rating ESG minimo pari ad «A» per la soluzione d’investimento scelta.

Un rating ESG «A» corrisponde al rating ESG medio del diffusissimo indice azionario MSCI World e quindi alla media del mercato. Per gli strumenti finanziari dotati di un rating ESG è così possibile garantire che la soluzione di investimento tenga sufficientemente conto dei rischi ESG più gravi. |

|

ESG plus |

ESGI clienti considerano

molto importanti gli aspetti

ESG delle proprie attività d’investimento. Nel tenere conto degli aspetti ESG, la BCG ottimizza il rapporto rischio/rendimento e nel contempo verifica che il rating ESG medio del portafoglio sia superiore a quello del profilo «ESG». A livello del portafoglio, la BCG si impegna a garantire un rating ESG minimo pari ad «AA» per la soluzione d’investimento scelta.

Un rating ESG «AA» è superiore al rating medio del mercato e comporta una maggiore concentrazione sui leader ESG. È opportuno precisare che il requisito di un rating ESG più elevato riduce l’universo investibile e può quindi ripercuotersi sui rendimenti. |

I clienti che non rispondono alla domanda relativa alle preferenze ESG possono avere accesso soltanto a soluzioni d’investimento per le quali non è prevista alcuna attività di consulenza. In questi casi è possibile soltanto stipulare un Deposito d’investimento BCG senza attività di consulenza o effettuare un Investimento diretto BCG.

5. Soluzioni di investimento ESG

Nella consulenza di investimento e nella gestione patrimoniale, la BCG si assicura che le preferenze ESG espresse dal cliente trovino un riscontro nelle caratteristiche ESG della soluzione d’investimento offerta.

La BCG informa i clienti di eventuali deroghe alle preferenze espresse prima che la soluzione d’investimento sia sottoscritta. Simili circostanze si possono verificare quando nessuna delle soluzioni d’investimento proposte al cliente corrispondono al suo profilo ESG (v. panoramica dell’offerta sottostante).

I clienti possono anche sottoscrivere molteplici soluzioni d’investimento con profili ESG diversi.

Nell’ambito di una consulenza d’investimento un cliente può richiedere che siano eseguite delle operazioni aventi delle caratteristiche ESG che comportano uno scostamento dalle preferenze ESG precedentemente espresse; in tali casi, la BCG informa il cliente dello scostamento in occasione di un colloquio di consulenza da tenersi prima che l’operazione sia eseguita. Per i clienti che ordinano operazioni in modalità «Execution only» o le eseguono autonomamente, la BCG comunica gli scostamenti al più tardi nel successivo colloquio di consulenza.

a. Panoramica dell’offerta

Consulenza in investimenti

Nella consulenza in materia di investimenti, la Banca propone alla clientela le seguenti soluzioni d’investimento:

Gestione patrimoniale

Nella gestione patrimoniale, la Banca propone alla clientela le seguenti soluzioni d’investimento:

b. Ottimizzazione del portafoglio in base alla strategia d’investimento e al rating ESG

Quando implementa le soluzioni d’investimento, la BCG mira a migliorare il rapporto rischio-rendimento in sintonia con la strategia d’investimento scelta. L’obiettivo prioritario rimane l’ottimizzazione del portafoglio in maniera che sia allineato al rischio target («efficient frontier») della strategia selezionata. L’ottimizzazione avviene tenendo conto delle restrizioni imposte dalla Banca e dal cliente, ad esempio considerando un rating ESG medio di portafoglio pari almeno ad A per il profilo «ESG» e ad AA per il profilo «ESG plus». La BCG garantisce così che un portafoglio sia investito con il migliore rapporto rischio-rendimento possibile nell’ambito del profilo ESG definito dal cliente.

Il portafoglio è ottimizzato in base all’universo d’investimento della BCG conforme agli ESG (definito di seguito «universo d’investimento BCG»). Esso rappresenta la base per la consulenza in materia di investimenti ed è praticamente identico per tutti e tre i profili ESG. In altre parole, i profili ESG si differenziano a livello di portafoglio per il rating ESG minimo impostato ma fanno riferimento al medesimo universo d’investimento.

Tuttavia l’impostazione di un rating ESG minimo di portafoglio in funzione del profilo ESG può significare che alcuni strumenti d’investimento non siano suggeriti per l’acquisto nell’ambito dell’ottimizzazione del portafoglio. Ciò vale soprattutto per il profilo «ESG plus» che comporta il mantenimento di un rating ESG minimo AA all’interno del portafoglio. .

c. Universo d’investimento BCG e approcci ESG

Nel definire il proprio universo d’investimento, la BCG tiene conto di diversi approcci ESG, come ad esempio i criteri di esclusione applicabili a singoli titoli o l’integrazione ESG. Gli esempi che seguono influiscono in maniera determinante sull’inclusione di un titolo azionario, un’obbligazione o un fondo nell’universo d’investimento.

Esclusioni:Tenendo conto dei fattori ESG, la BCG seleziona azioni e obbligazioni (investimenti diretti) escludendo quegli emittenti le cui attività contrastano con norme e valori predefiniti. I criteri di esclusione relativi agli investimenti diretti sono pubblicati sul

sito della BCG.

«Laggards-Out»:

Grazie a un approccio di screening positivo non vengono inclusi nell’universo BCG per gli investimenti diretti gli emittenti classificati come «laggard» (ritardatari) dal MSCI e che hanno quindi ricevuto un rating MSCI ESG pari a B o CCC.

Integrazione ESG, singoli titoli:

I titoli azionari sono selezionati nel corso di un processo quantitativo e qualitativo a più fasi. L’analisi quantitativa si basa su un modello multifattoriale della BCG. Tra gli elementi che esercitano un influsso maggiore sul modello ci sono criteri economici come la qualità, il momentum, la valutazione e il rating ESG dell’azienda. Nell’analisi qualitativa sono valutati anche altri fattori ESG.

Le obbligazioni sono selezionate sulla base di una valutazione qualitativa di criteri economici come la solvibilità e il rating, come pure di una valutazione dei rischi ESG fondata sul rating ESG dell’emittente.

Integrazione ESG, fondi di terzi:

Nella selezione dei fondi d’investimento a gestione attiva, il rating ESG è un criterio di selezione positivo che viene preso in considerazione durante la valutazione quantitativa. Tutti i fondi inclusi nell’universo d’investimento BCG sono sottoposti a un’ulteriore valutazione qualitativa dell’approccio di sostenibilità adottato dal fondo. I fondi che applicano un approccio convincente alla sostenibilità ricevono una valutazione positiva ed entrano a fare parte dell’universo d’investimento della BCG. In media, questi fondi posseggono un rating ESG superiore.

Per quanto concerne i fondi d’investimento passivi (fondi indicizzati, ETF), BCG cerca, ove possibile, di includere nel proprio universo d’investimento soltanto quelli che integrano i criteri ESG nel processo d’investimento. Per alcune regioni non sono tuttavia disponibili prodotti indicizzati con un approccio ESG che possono definirsi idonei per l’attività di consulenza. Di conseguenza per queste regioni la Banca accetta nell’universo d’investimento anche prodotti di terzi che non adottano un approccio ESG.

Approcci ESG, fondi BCG:

I fondi BCG sono gestiti in base agli approcci ESG «Esclusioni», «Laggards-out» e «Integrazione ESG». Nella selezione di singoli titoli hanno la precedenza gli approcci descritti che si applicano ai singoli titoli. Per i fondi che investono sia in singoli titoli che in fondi di terzi, si applicano le regole sopra descritte per i fondi di terzi. I diritti di voto sono inoltre esercitati tramite la Swisscanto Direzione di fondi.

Gli approcci ESG descritti sono in sostanza identici per tutti e tre i profili ESG della BCG. Approfondimenti ed esempi sugli approcci ESG in genere sono disponibili alla pagina della BCG:

gkb.ch/investimenti-sostenibilita.

d. Rischi connessi alla valutazione dei rischi ESG

In relazione al rischio connesso alla valutazione dei rischi ESG e quindi all’evoluzione di valore delle soluzioni d’investimento ESG si tengano presente i seguenti aspetti.

Valutazione soggettiva: Per la valutazione dei rischi ESG la BCG deve affidarsi a fornitori di dati esterni. Come precisato sopra, la BCG fa riferimento ai rating ESG di MSCI. Si precisa tuttavia che non esiste uno standard di mercato uniforme per la valutazione dei rischi ESG e pertanto i rating ESG di fornitori di dati diversi producono risultati divergenti. In questi termini, la valutazione dei rischi ESG è di tipo soggettivo.

Sfasamento temporale: I rating ESG di MSCI sono pubblicati dopo un certo intervallo di tempo; le analisi e le valutazioni sono basate quindi su dati che potrebbero essere già obsoleti. Pertanto può accadere che un evento controverso (come uno scandalo per corruzione) con un impatto significativo sul valore degli strumenti finanziari sia già noto e valutato dal mercato prima ancora che il rating ESG dell’impresa coinvolta sia riveduto al ribasso e che confluisca quindi, con ritardo, nelle analisi e nelle valutazioni della BCG.

Riduzione dell’universo investibile: Nel caso di soluzioni d’investimento per le quali è garantito un rating ESG superiore alla media (del mercato), va notato che il requisito di rating ESG più elevato riduce in media l’universo investibile e può quindi influire sul rendimento. Un’ampia diversificazione garantisce in genere un rendimento più stabile, mentre una riduzione eccessiva dell’universo può penalizzare il potenziale di rendimento o comportare rischi più elevati per il portafoglio.

Emittenti o strumenti finanziari privi di rating MSCI ESG: Per calcolare il rating ESG delle soluzioni d’investimento, la BCG utilizza il rating MSCI ponderato medio di tutti gli strumenti finanziari su imprese, Stati e fondi detenuti nel portafoglio dei clienti. Gli investimenti che non dispongono di un rating MSCI non sono inclusi nel calcolo. Si tratta in genere di emittenti e imprese con una capitalizzazione di mercato bassa o un volume contenuto di emissione, oppure di fondi dedicati a classi di attivi come immobili, private equity o materie prime. In determinate circostanze simili strumenti possono confluire nell’universo d’investimento della BCG, sempre che siano conformi agli approcci ESG adottati dalla BCG. Maggiori informazioni sugli approcci ESG generali adottati dalla BCG sono disponibili alla pagina:

gkb.ch/investimenti-sostenibilita.

e. Reporting ESG

Su richiesta della clientela con il profilo ESG ed ESG plus, la BCG documenta la conformità delle soluzioni d’investimento ESG offerte alle preferenze ESG espresse dai clienti. Le informazioni sono messe a disposizione in occasione dei colloqui di consulenza e sono riportate sul report di output per le nuove proposte d’investimento.

6. Glossar

ESG: acronimo inglese di Environmental, Social e Governance, ossia ambiente (ad es. consumo di energia o di acqua), aspetti sociali (ad es. attrattività del datore di lavoro, gestione delle catene di approvvigionamento) e conduzione aziendale (ad es. politica retributiva, gestione operativa).

Soluzioni di investimento ESG: soluzioni di investimento, ossia mandati di gestione patrimoniale e consulenza in materia di investimenti, che tengono conto dei criteri ESG.

Approcci ESG: approcci come i criteri ESG che possono essere integrati nel processo d’investimento.

Aspetti ESG: criteri ESG, come ad esempio il rating ESG, di cui la BCG tiene conto nella gestione patrimoniale e nella consulenza d’investimento come parte dell’analisi finanziaria finalizzata alla selezione degli investimenti e alla formulazione di raccomandazioni per le soluzioni di investimento BCG.

Caratteristiche ESG: il modo e la misura in cui i criteri ESG e/o gli approcci ESG sono presi in considerazione nelle soluzioni di investimento ESG di un fornitore di servizi finanziari.

Criteri ESG: criteri d’investimento di cui i fornitori di servizi finanziari tengono conto nelle loro soluzioni di investimento ESG.

Preferenze ESG: preferenze espresse dai clienti sull’opportunità di integrare determinate caratteristiche ESG nelle loro soluzioni d’investimento.

Rating ESG: questo rating valuta i rischi ESG di un’impresa, un Paese o di altri emittenti di strumenti finanziari e quindi il rischio ESG per il corso degli strumenti finanziari. La BCG si affida ai rating del fornitore MSCI. Il rating medio di tutti gli strumenti finanziari valutati da MSCI relativi a imprese, Paesi e fondi presenti nel portafoglio dei clienti viene assunto come rating ESG della rispettiva soluzione d’investimento. Il rating si riferisce quindi alla media del portafoglio e non ai singoli strumenti finanziari. Gli investimenti che non dispongono di un rating MSCI non sono inclusi nel calcolo.

Rischi ESG: eventi o condizioni a livello ambientale, sociale e di conduzione aziendale che possono produrre, nel momento contingente o in futuro, ripercussioni negative sulla redditività, sui costi, sulla reputazione e quindi sul valore di un’azienda così come sul corso degli strumenti finanziari.

Per maggiori informazioni consultare la pagina

gkb.ch/investimenti-sostenibilita.