Nach dem Boom 2020 folgt 2021 der Kater

Verkehrte Welt im Jahr 2020 - der globale Wandelanleihen-Markt konnte mit einer Jahresrendite von 25.4 Prozent den globalen Aktienmarkt um 9.5 Prozent übertreffen. Nach einem guten Start ins 2021 kam es fast zeitgleich mit der Lancierung des neuen GKB Wandelanleihen-Fonds am 1. März 2021 zur Kehrtwende. Über das gesamte Jahr liess der Index 1.95 Prozent nach.

Stilrotation und steigende Zinsen als Auslöser der Kehrtwende

Seinen Performancehöhepunkt erreichte der Wandelanleihen-Index im Februar 2021, als an den Aktienmärkten eine Stilrotation einsetzte. Klein- und mittel kapitalisierte Unternehmen sowie Wachstumswerte, vorwiegend aus dem Technologiesektor, konnten nicht mehr mit dem breiten Markt mithalten. Gefragt waren indes Substanzwerte aus dem Rohstoff- und Finanzsektor und grosskapitalisierte Unternehmen wie Apple oder Alphabet.

Wandelanleihen werden hingegen typischerweise von kleineren bis mittleren Wachstumswerten ausgegeben, die sich eine teure Finanzierung oder ein Kreditrating nicht leisten können. Viele Unternehmen kommen aus dem Bereich neuer Technologien. Galten diese in der ersten Phase der Pandemie noch als Gewinner so standen sie von Oktober 2021 bis Februar 2022, als die Pandemie ihren Schrecken verlor, reihenweise stark unter Druck. Der Grund dafür ist, dass Wachstumsunternehmen negativ auf steigende Zinsen reagieren und so deren Aktienkurse unter Druck geraten sind. Dies führte auch bei Wandelanleihen zu sinkenden Kursen.

Die steigenden Zinsen fielen bei der Performanceentwicklung weniger stark ins Gewicht. Im Durchschnitt haben Wandelanleihen bei der Neuemission eine Laufzeit von fünf Jahren. Dadurch ist ihre Zinssensitivität eher gering. Insofern war der Zinsanstieg, der über das gesamte letzte Jahr und in den ersten beiden Monaten dieses Jahres stattgefunden hat, für die Performance von Wandelanleihen nicht ausschlaggebend.

Erfreuliche Performance und Erfolgsrezept

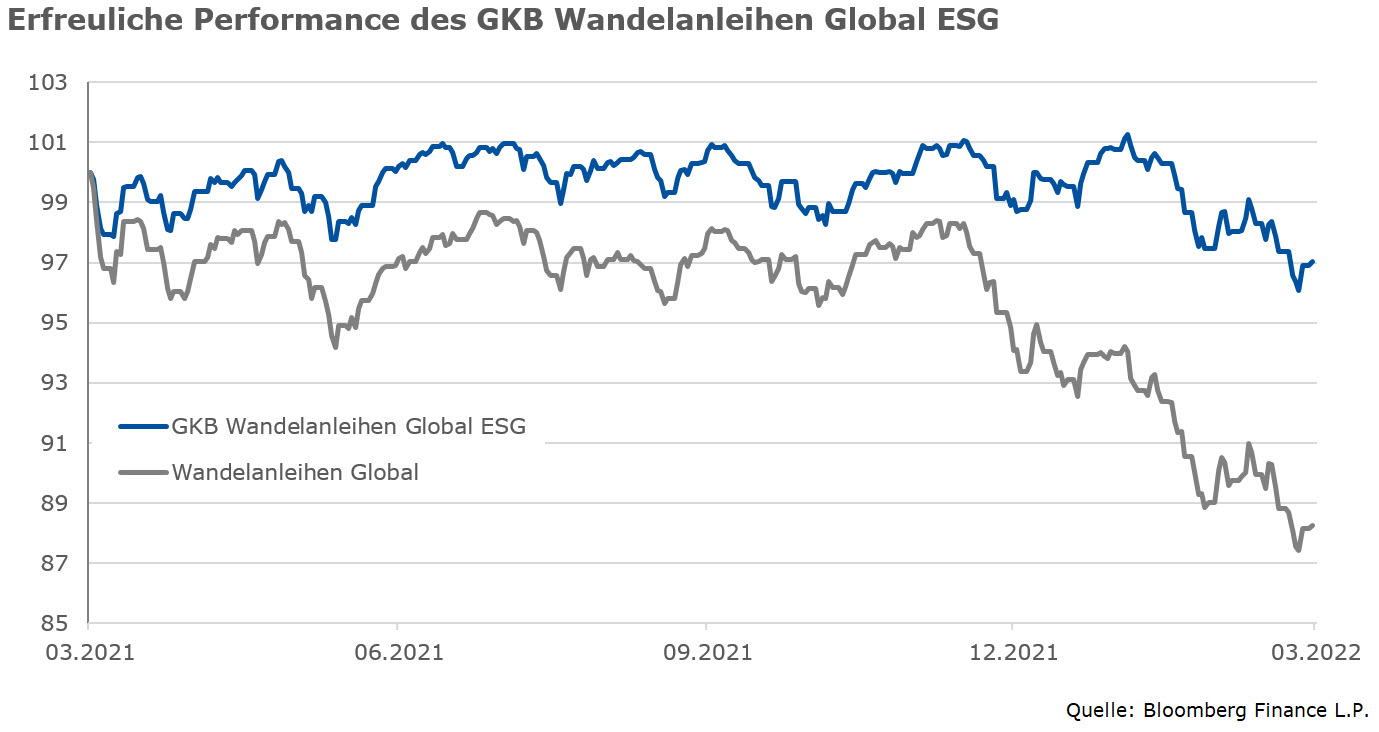

Auch wenn Wandelanleihen im 2021 nicht ganz der Erwartungshaltung gerecht wurden, lagen die beiden letzten Jahre insgesamt im Rahmen der Erwartungen. In diesem Umfeld entwickelte sich der hauseigene GKB Wandelanleihen-Fonds erfreulich. Die Benchmark wurde seit der Lancierung am 1. März 2021 bis zum 1. März 2022 um satte 8.6 Prozent überflügelt.

Bei der starken Kursrallye nach dem Ausbruch der Pandemie, ausgelöst durch fiskal- und geldpolitische Stützungsmassnahmen, differenzierte der Markt kaum mehr. Dies führte zu Spekulationen und Übertreibungen. In der zweiten Pandemiephase wurden die Geschäftsmodelle neuer Wachstumsunternehmen dann genauer unter die Lupe genommen und Wachstumsprognosen stellten sich vielfach als zu optimistisch heraus.

Genau hier liegt das Erfolgsgeheimnis des GKB Wandelanleihen-Fonds: Wir investieren in unterbewertete Unternehmen mit überdurchschnittlichem Wachstum. Durch unsere rigorose Fundamentalanalyse und Expertise verstehen wir es die Spreu vom Weizen zu trennen.

Wandelanleihen im Umfeld des Krieges in der Ukraine

In den letzten Wochen wurden Wandelanleihen ihren Erwartungen gerecht und mussten deutlich weniger Einbussen in Kauf nehmen als Aktienmärkte und Anleihen mit tieferer Bonität. Dies obwohl die Sektorzusammensetzung aufgrund der im Vergleich zum Aktienmarkt geringeren Gewichtung von Energiewerten und defensiven Sektoren, eher ungünstig ist. Vor stärkeren Kursverlusten schützten der Bondfloor und die steigende Volatilität.

Im Anlageuniversum gibt es drei Wandelanleihen auf russische Aktien, die an der US-Börse kotiert sind. Das Gesamtvolumen beträgt USD 2.4 Mrd. Das Konkursrisiko bei diesen Titeln ist hoch. Im GKB Fonds halten wir aktuell und auch in Zukunft keine russischen Wandelanleihen.

Ausblick spricht für Wandelanleihen

Auch ohne Krieg in der Ukraine war der Aufwärtstrend an den Aktienmärkten bereits gebrochen. Mit der steigenden Inflation und den damit einhergehend anziehenden Zinsen haben Investoren nicht nur die Sorge, dass sich klassische Anleihen schlecht entwickeln, sondern dass steigende Zinsen und eine Konjunkturabschwächung auch die Aktienmärkte belasten. Das sind für ein gemischtes Portfolio aus Anleihen und Aktien doppelt schlechte Nachrichten.

Wandelanleihen hingegen sind besser vor Zinserhöhungen und starken Kursrückschlägen geschützt. Zudem profitieren sie von der zunehmenden Volatilität an den Aktienmärkten, die mit solchen Kursrückschlägen einhergehen würde. Damit kombinieren Wandelanleihen das Beste aus beiden Welten – Anleihen und Aktien. Und derzeit sind sie auch noch attraktiv bewertet: Deutlich mehr als die Hälfte der ausstehenden Wandelanleihen weist aufgrund der Korrektur an den Aktenmärkten und der gestiegenen Zinsen eine positive Verfallsrendite von über 1 Prozent auf (Median).

Für wen eignen sich Wandelanleihen?

Grundsätzlich eignen sich Wandelanleihen als Portfoliobeimischung für jeden Anleger – vom Kleinanleger bis zum institutionellen Kunden. Sie diversifizieren und verbessern das Rendite-Risiko-Profil des Portfolios. Die Vorteile von Wandelanleihen im Portfoliokontext sind daher schnell erklärt:

Erstens profitieren sie von steigenden Aktienkursen, schützen aber vor starken Kursrückschlägen.

Zweites haben sie ein geringeres Zinsänderungsrisiko als Anleihen. Das heisst, bei steigenden Zinsen sind die Kursverluste geringer als in einem herkömmlichen Anleihenportfolio.

Drittens profitieren sie von steigender Volatilität der Aktienkurse, weil dann der Wert des Optionsrechts steigt.

Investitionsmöglichkeiten

Passive Investitionsmöglichkeiten in Form von ETFs gibt es kaum. Die wenigen, die es gibt, sind sehr teuer und bilden nur den liquidesten Teil des Marktes ab. Wir empfehlen den GKB Wandelanleihen Global ESG Fonds als Portfoliobeimischung.

Der Fonds investiert in globale Wandelanleihen im Balanced-Bereich. In diesem Bereich kommen die Vorzüge von Wandelanleihen am besten zum Tragen. Der GKB Fonds hebt sich von der Konkurrenz dahingehend ab, dass auch kleinere Emissionen beigemischt werden können und ein breiteres Universum zur Verfügung steht. Denn genau dort gibt es die attraktivsten Opportunitäten.

Ein weiteres Plus ist der integrierte GKB Nachhaltigkeitsansatz, welcher Risiken in Bezug auf Umwelt, Soziales und schlechte Geschäftspraktiken deutlich reduziert. Mit einem MSCI-Nachhaltigkeitsrating von AA gehört der GKB Wandelanleihen Global ESG zu den nachhaltigsten Wandelanleihenfonds auf dem Markt.