«Eine nachhaltige Erholung der Aktienmärkte ist nicht in Sicht.»

Daniel Lüchinger, Chief Investment Officer, erklärt im Interview mit Daniel Daester, was die restriktive Geldpolitik der Notenbanken für das globale Wachstum bedeutet, wo Aufhellungen am Horizont sichtbar sind und wie sich die Graubündner Kantonalbank im aktuellen Umfeld positioniert.

Auf einen Blick

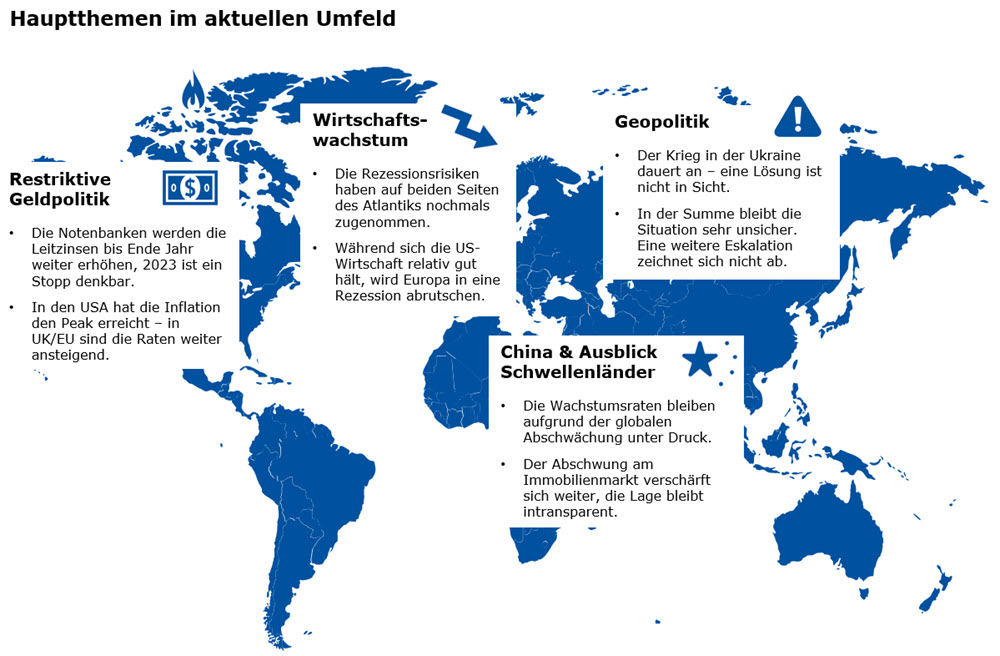

Die globalen Wachstumsrisiken sind nach wie vor abwärts gerichtet – wir erwarten für 2023 eine milde globale Rezession. Die Zentralbanken verfolgen in der kurzen Frist weiterhin eine restriktive Geldpolitik. Die Inflationsbekämpfung wird damit höher gewichtet als die Konjunkturrisiken, die Zinsen werden also weiter erhöht. In den USA verdichten sich die Anzeichen für eine sinkende Inflation, weshalb die US-Notenbank Fed Anfang 2023 den Zinserhöhungszyklus stoppen wird.

In der Summe bleibt die Lage angespannt. Eine nachhaltige Erholung der Aktienmärkte ist nicht in Sicht. In diesem Umfeld bleiben wir defensiv ausgerichtet. Wir halten deshalb am Untergewicht auf der Aktienseite fest und legen den Fokus auf Aktien mit einer guten Qualität. Obligationen bleiben ebenfalls untergewichtet. Bei Gold und Immobilien halten wir an der Neutralpositionierung fest.

Aktuelle Lage

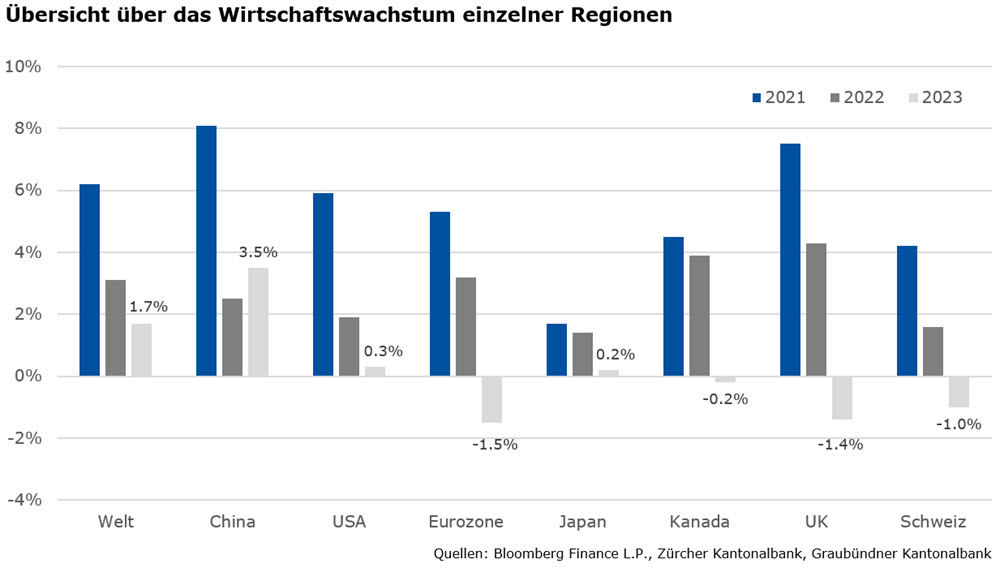

Die anhaltend hohe Inflation und die nach wie vor aggressive geldpolitische Straffung bedeuten, dass die Weltwirtschaft im nächsten Jahr in eine Rezession fallen wird. Das globale Wachstum wird bis 2023 auf etwa 1.5 % zurückgehen. Dies wäre – Covid und Finanzkrise ausgeklammert – das schwächste globale Wachstum seit den 1980er Jahren. In den meisten fortgeschrittenen Volkswirtschaften wird es zu einer Rezession kommen, am stärksten in Europa. In den USA erwarten wir eine leichte Rezession.

China wird auch 2023 in der wirtschaftlich schwierigen Phase verharren. Die Null-Covid-Politik, die schwache Auslandsnachfrage und der angeschlagene Immobiliensektor werden das Wachstum im nächsten Jahr belasten.

Die geopolitischen Entwicklungen bleiben ein Hauptrisikofaktor und haben längerfristige Auswirkungen auf die wirtschaftlichen Aktivitäten einzelner Volkswirtschaften sowie auf die internationalen Beziehungen. Die Situation in der Ukraine bleibt weiterhin unberechenbar, wobei eine Lösung nach wie vor nicht in Sicht ist. Auch weitere geopolitische Spannungen zwischen China und Taiwan sind nicht auszuschliessen. Mit Blick auf die Präsidentschaftswahlen in den USA im 2024 werden auch die Beziehungen zwischen den USA und China wieder vermehrt in den Fokus rücken.

Wir gehen davon aus, dass die Inflation endgültig ihren Höhepunkt erreicht hat. Der Kernpreisdruck jedoch, teilweise angeheizt durch die starken Arbeitsmärkte, bleibt hoch. Die Zentralbanken werden die Geldpolitik in der kurzen Frist weiterhin straffen. Da die Inflation im nächsten Jahr zurückgehen wird, werden einige Zentralbanken – allen voran die US-Notenbank Fed – in der zweiten Hälfte des kommenden Jahres mit Zinssenkungen beginnen. Das bedeutet, dass die globale Rezession relativ kurz und mild ausfallen dürfte.

GKB Einschätzung

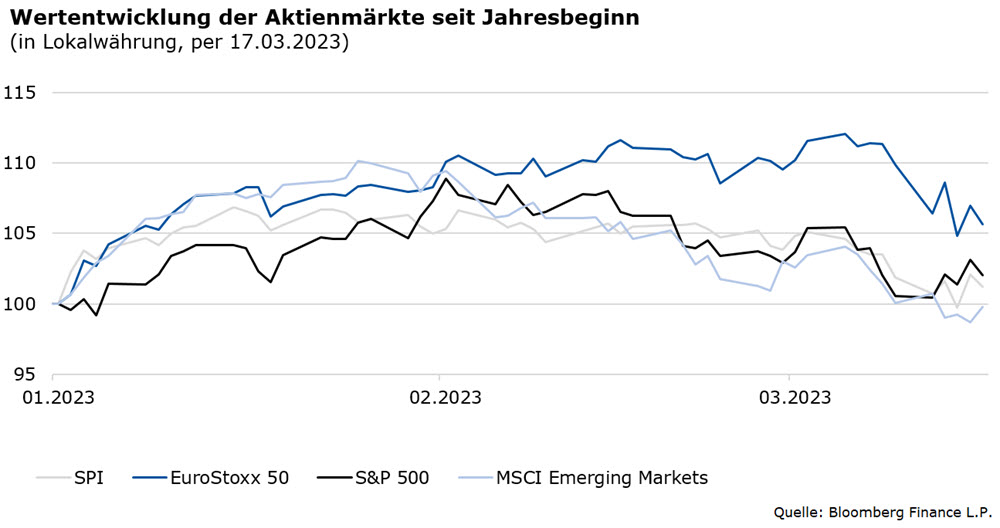

Die Erholung an den Aktien- und Obligationenmärkten ist in den vergangenen Wochen sehr weit gelaufen. Während die Obligationenmärkte offensichtlich eine Rezession einpreisen und von Zinssenkungen ausgehen, stützt das Prinzip Hoffnung die Aktienmärkte weiterhin. Wir bleiben deshalb vorsichtig positioniert.

Die Notenbanken bekämpfen die historisch hohen Inflationsraten weiterhin mit kräftigen Zinserhöhungen («Frontloading»). Der Blick auf die Erwartungen der kurzfristigen

Zinsen zeigt, dass der Markt innerhalb der nächsten sechs Monate von deutlich steigenden Geldmarkt-Zinsen ausgeht. Die Schweizer Zinsen liegen dabei deutlich unter den Zinsen im Euroraum. In den USA sinken die erwarteten Geldmarkt-Zinsen nach sechs Monaten aber bereits wieder.

In der Schweiz und in der Eurozone erwarten wir weiter steigende Zinsen. In den USA zeigen die Zinserhöhungen der Notenbank bereits erste Resultate und die Inflation ist wieder rückläufig. Wir erachten das Aufwärtspotential von langen US-Zinsen als begrenzt. Damit sind langfristige US-Anleihen wieder attraktiv – mit entsprechenden Währungsrisiken.

Die Kreditaufschläge von Unternehmensanleihen haben sich im November deutlich eingeengt. Die Ausfallraten sind sehr tief und die Bilanzen der Unternehmen weiterhin stark. In Erwartung einer Rezession in der Eurozone notieren die Kreditaufschläge aber zu tief. Wir halten an der Neutralgewichtung fest.

Insgesamt bleiben wir bei Obligationen vorsichtig positioniert und halten an der Untergewichtung fest.

In Anbetracht des unfreundlichen makroökonomischen Umfelds erstaunt die Entwicklung der

Aktienmärkte in den vergangenen Wochen. Für die anhaltend gute Stimmung ist einerseits die Hoffnung auf einen nachlassenden Inflationsdruck und damit zusammenhängend eine weniger restriktive Geldpolitik der US-Notenbank Fed verantwortlich; andererseits haben sich auch die Gewinne der Unternehmen in der Berichtssaison zum dritten Quartal robuster präsentiert als erwartet.

Wir erwarten eine weitere Abschwächung des Gewinnwachstums, was die Aktienkurse belasten wird. Neben dem Margendruck setzen sinkende Umsätze, ausgelöst durch eine abnehmende Nachfrage den Unternehmen zu. Die Bewertungen, gemessen am Kurs/Gewinn-Verhältnis, sind in den USA immer noch vergleichsweise hoch, in Europa und den Schwellenländern hingegen relativ günstig. Potenzielle Treiber für eine positive Aktienmarktentwicklung in den kommenden Monaten sind sich verbessernde Fundamentaldaten, tiefere Inflationszahlen, eine Aufhebung der Null-Covid-Politik in China sowie eine geopolitische Entspannung. In der Summe sehen wir in der kurzen Frist für die Aktienmärkte weniger Aufwärtspotenzial als Abwärtsrisiken – zumal sie sich in den letzten Wochen von den Fundamentaldaten entfernt haben. Wir bleiben defensiv positioniert (leicht untergewichtet).

Das Volumen innerhalb des

Schweizer Immobilienmarkts ist nach wie vor tief, wobei insbesondere am Investitionsmarkt Zurückhaltung spürbar ist. Mit Blick auf die Ausschüttungsrendite bleibt die Abhängigkeit von der Zinsentwicklung zentral. Die relative Attraktivität von Immobilienanlagen nimmt mit den weiter steigenden Zinsen ab. Ein möglicher Spielverderber könnten zudem Bewertungsanpassungen sein. Allerdings ist diese bereits teilweise erfolgt.

Bei

Gold bleiben Inflation und Zinsentwicklung die hauptsächlichen Treiber. Zudem stützen Unsicherheiten – sowohl von geopolitischer als auch konjunktureller Seite. Der fortgesetzte Aufwärtstrend der US-Realzinsen führt dazu, dass sich die Opportunitätskosten für das Halten von Gold deutlich erhöht haben – andere Anlagen sind aus relativer Sicht wieder attraktiver. Die Aufwertung des US-Dollars führt zudem generell zu einer Verteuerung der Absicherungskosten. Wir gewichten Gold weiterhin neutral.

Aktuelle Positionierung

Wir halten an der defensiven Positionierung fest – Obligationen und Aktien bleiben leicht untergewichtet. Mit Blick auf Immobilien und Gold sind wir neutral positioniert.